L’Everest Analyzer è un potente strumento per ottenere un’istantanea della situazione di un’azione e della sua azienda sottostante. Permette agli investitori di capire i punti di debolezza delle aziende attraverso il suo sistema di segnalazione, indirizzandoli verso gli aspetti che devono essere ulteriormente analizzati.

L’analisi può essere suddivisa in 4 sezioni:

- Nome del titolo e Ticker, prezzo e informazioni generali: Questa sezione fornisce una panoramica del titolo e della società sottostante. Una panoramica completa dell’azienda che descrive il suo modello di business è anche disponibile sotto l’Analyzer.

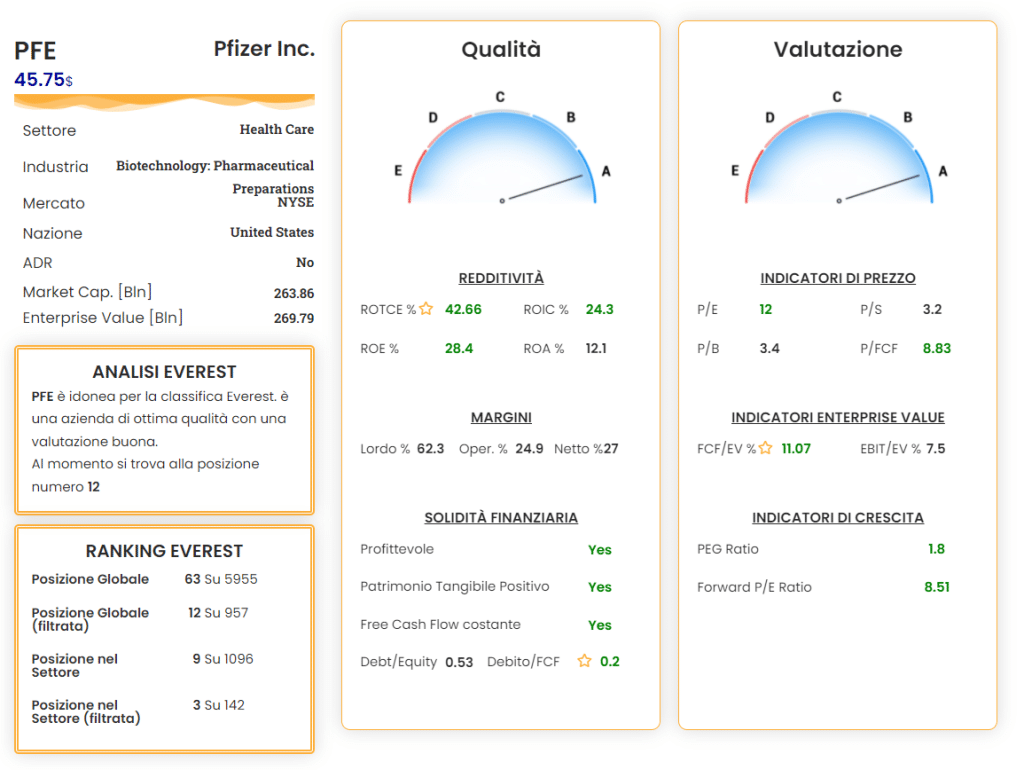

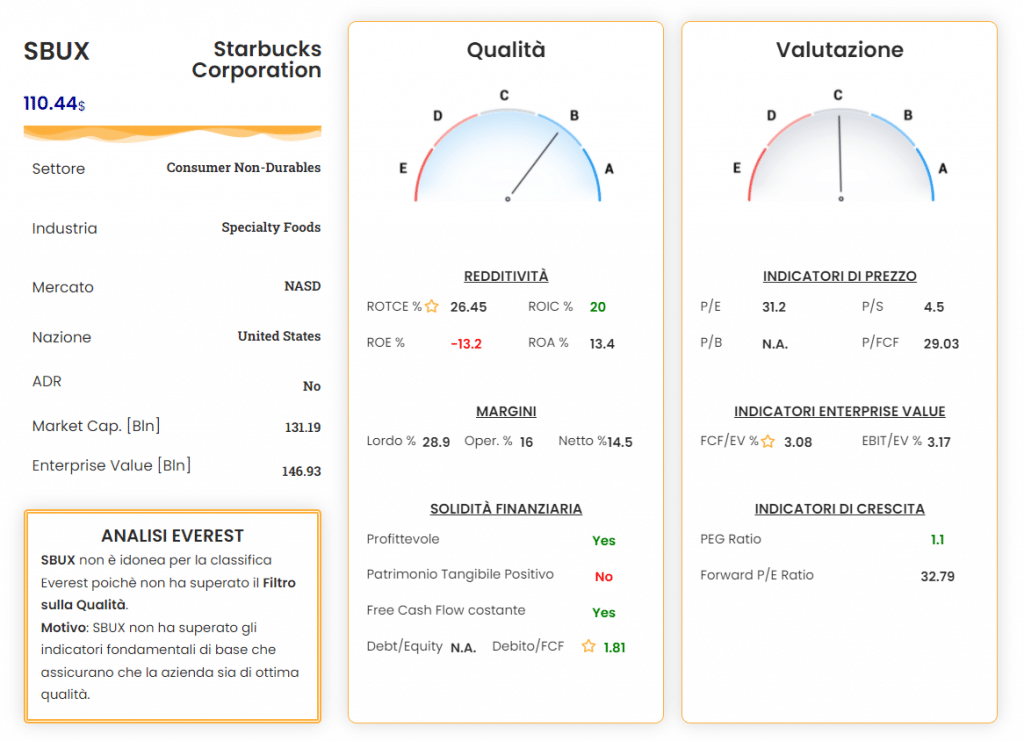

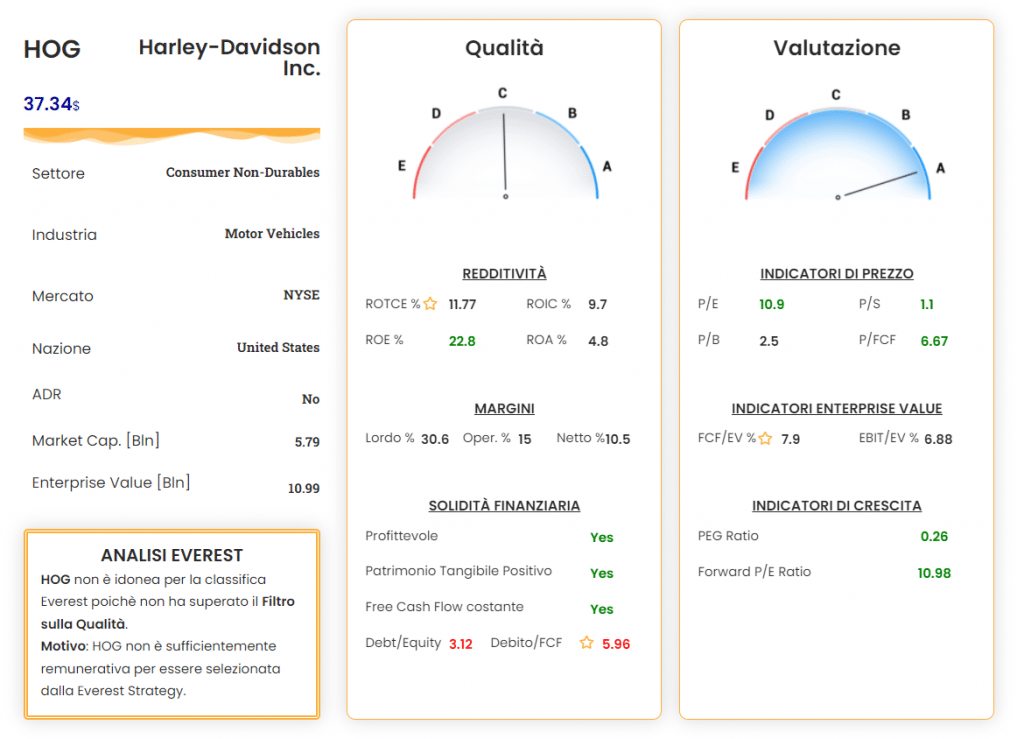

- Widget Analisi Everest: La Everest Formula elabora le azioni attraverso i suoi 4 step di analisi, e in questo widget viene mostrato il risultato, che può essere:

- Blocco nel primo filtro: L’azione non ha superato il filtro di precisione. Maggiori dettagli sono forniti nella sezione dei motivi.

- Blocco nel secondo filtro: L’azione non ha superato il filtro di qualità. Maggiori dettagli sono forniti nella sezione dei motivi.

- Blocco nel terzo filtro: L’azione non ha superato il filtro di valutazione. Maggiori dettagli sono forniti nella sezione dei motivi.

- Azione idonea: L’azione ha superato tutti i filtri ed è classificata in base al rank sulla valutazione (4° step). La posizione della classifica è data all’interno del widget.

Il widget Analisi Everest è utile per dare un primo sguardo sul perché il titolo viene scartato (se scartato) dalla Everest Formula e approfondirne le ragioni.

- Widget Ranking Everest: Questa sezione rivela la posizione di classifica dell’azienda assegnata dalla Everest Formula, sia rispetto al settore di appartenenza che all’intero mercato statunitense. Per ogni tipologia di classifica, la sezione mostra la classifica filtrata dal filtro di precisione, che è la classifica di riferimento della strategia ufficiale Everest, e la classifica non filtrata (cioè comprendente ADR, società finanziarie, di servizi e immobiliari, e le Small Caps).

La classifica non filtrata può tornare utile per trovare buone aziende che la Everest Formula ha automaticamente scartato ma che possiamo approfondire per capire se meritano un investimento. Le classifiche di settore sono utili per capire come l’azienda è posizionata rispetto ai competitor e se ci sono aziende simili più interessanti.

- Cruscotto della qualità: Un insieme di metriche che rappresenta la qualità complessiva dell’azienda. Il cruscotto è composto da 3 sezioni:

- Redditività: Come l’azienda è in grado di trasformare il suo capitale in profitti. Ogni metrica dà una risposta da un punto di vista diverso.

- Margini: Metriche utili per capire il MOAT dell’azienda e la pressione dei concorrenti.

- Solidità finanziaria: Uno sguardo al bilancio dell’azienda e alla capacità del management di mantenere i profitti senza incorrere in pesanti debiti.

- Cruscotto di valutazione: Un insieme di metriche che rappresenta la valutazione delle azioni. Il cruscotto è composto da 3 sezioni:

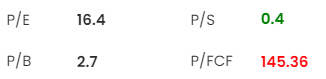

- Indicatori di prezzo: Metriche classiche che confrontano il prezzo delle azioni con aspetti fondamentali delle operazioni dell’azienda, come le vendite (P/S), il profitto (P/E), il capitale (P/B) e il flusso di cassa libero (P/FCF).

- Indicatori Enterprise Value: L’Enterprise Value, a differenza del semplice prezzo, tiene conto del livello di indebitamento dell’azienda, e può dare migliori indicazioni sul vero valore di un’azione.

- Indicatori di crescita: Metriche di valutazione che tengono conto anche della crescita attesa dell’azienda. Utile per le aziende che fanno molto affidamento sulla loro crescita futura.

Sistema di segnalazione: Ogni metrica dei cruscotti di qualità e valutazione è valutata da regole generali che giudicano un’azienda in quella specifica metrica. I valori sono colorati di verde, nero o rosso, indicando che si tratta di un buon valore, un valore standard o un valore scarso per il titolo.

Tooltip delle metriche: Ogni metrica ha un tooltip associato che appare quando si tocca o si passa il mouse sulla metrica stessa. Il tooltip mostra una descrizione completa della metrica, come può essere utile e quali sono i valori di soglia che fanno considerare la metrica buona o scarsa per l’azienda.

Esempi di analisi

Mostriamo due esempi in cui l’Everest Analyzer si dimostra un potente strumento per identificare i punti deboli e indicare agli investitori la giusta direzione.

Starbucks Corp. – SBUX: L’analisi Everest evidenzia la presenza di possibili problemi (come investimento) dal punto di vista della qualità. Scavando nelle metriche del cruscotto della qualità, notiamo che Starbucks ha una buona redditività, un grande MOAT (indicato dagli alti margini rispetto ai peers del suo settore), un debito contenuto, ma un patrimonio netto negativo, evidenziato dal ROE negativo e dal tangible book value negativo.

A questo punto l’investitore dovrebbe cercare di trovare la ragione di questa anomalia, e si imbatte in alcuni articoli che ne spiegano la ragione:

“In Starbucks’ case, it appears to be from two in particular. Firstly, the company has a lot of leverage: it has around $37.2bn in total liabilities and only $29.4bn in total assets. Secondly, the company has been paying out more than it has earned. This can be attributed to the company’s generous buybacks and dividends. Despite only earning a total of $9.03bn net income over the 3 years to September 30 2020, the company has paid out $5.4bn in dividends and spent $19bn buying back company stock in that time. While this has probably pleased many shareholders because it’s resulted in a nearly 100% total return (including dividends) in only 2 years, it is not sustainable in our view.“

Questo non è un buon comportamento per un investitore di lungo termine e dovrebbe sollevare un considerevole segnale di allarme.

Harley-Davidson Inc. – HOG: Harley-Davidson è un marchio iconico di motociclette degli anni ’80 e ’90 le cui azioni sembrano essere estremamente economiche data la valutazione attuale. Un investitore disattento potrebbe essere attratto dai multipli di prezzo molto bassi. Qui l’analisi Everest mostra due aspetti importanti: una redditività non ottimale (ROTCE e ROA sono sulla soglia inferiore) e una notevole quantità di debito. Mettendo insieme questi aspetti con la continua decrescita del fatturato nell’ultimo decennio, fanno del titolo HOG un’azione ad alto rischio che l’investitore dovrebbe ispezionare attentamente prima di fare un investimento.