- Dopo un 2022 negativo per i mercati, il 2023 ha visto un forte e consistente rimbalzo, grazie a un’economia più resistente del previsto e all’apparente fine dei rialzi dei tassi d’interesse. Il 2024 sembra continuare questa tendenza e il mercato ha già guadagnato circa il 10% dall’inizio dell’anno.

- Nonostante l’euforia che sembra regnare sul mercato, ci sono ancora aziende di alta qualità a buon prezzo che gli investitori possono cogliere per il lungo termine e aumentare la loro ricchezza.

- In questo articolo esamineremo i nostri cinque migliori titoli da acquistare per il 2024. Riteniamo che questi titoli sottovalutati avranno una performance estremamente positiva nel lungo periodo, a partire da quest’anno.

Nota: In questo articolo NON mostreremo i cinque migliori titoli assoluti raccomandati dall’algoritmo della Everest Formula, che ha aiutato gli investitori a ottenere un incredibile CAGR del 30% negli ultimi 22 anni. Se sei interessato a scoprirli, considera la possibilità di abbonarti alla Everest Formula.

Non perderti gli ultimi articoli del Blog sulla tua email

1. Alibaba Group – BABA

Alibaba Group Holding Ltd. (BABA) è un gigante globale nel settore dell’e-commerce e della tecnologia, fondato da Jack Ma nel 1999. L’azienda si è trasformata in un conglomerato poliedrico, con attività principali che comprendono l’e-commerce, il cloud computing, i media digitali e l’intrattenimento. La posizione dominante di Alibaba nel mercato cinese e la sua espansione a livello globale l’hanno resa in passato un’opzione di investimento interessante per molti.

Ciononostante, il titolo ha subito un forte calo negli ultimi 3 anni, perdendo alla fine oltre il 70% del suo valore. Ciò non è dovuto tanto alla performance dell’azienda (che continua a crescere), quanto alla crescente sfiducia degli investitori nei confronti della Cina e del suo mercato.

Tesi di Investimento

- Resilienza: nonostante l’incertezza del mercato cinese e le imposizioni che il governo cinese ha applicato alle aziende tecnologiche negli ultimi anni, la performance si è dimostrata solida e l’attività di BABA sta resistendo. Se la negatività degli investitori si placherà nei prossimi mesi, il titolo potrebbe essere pronto a esplodere.

- Diversificazione: La diversificazione strategica di Alibaba al di là dell’e-commerce in segmenti quali il cloud computing (Alibaba Cloud), i media digitali e l’intrattenimento ha creato molteplici motori di crescita.

- Forte posizione finanziaria: L’azienda dispone di una grande quantità di liquidità, di un debito praticamente nullo e sta iniziando a ricompensare gli investitori con l’emissione di dividendi.

Rischi

- Incertezza normativa e interventi governativi: Il rischio principale associato all’investimento in Alibaba deriva dall’incertezza del contesto normativo cinese. Il governo cinese ha dimostrato la volontà di intervenire nelle operazioni delle principali aziende tecnologiche, come testimoniato negli ultimi anni. Eventuali modifiche normative o interventi governativi potrebbero avere un ulteriore impatto sull’attività di Alibaba.

- Sfide economiche e geopolitiche globali: Gli ambiziosi piani di espansione internazionale di Alibaba espongono l’azienda a rischi economici e geopolitici globali. La recessione economica o le tensioni geopolitiche potrebbero influire negativamente sul commercio transfrontaliero, incidendo sui flussi di reddito di Alibaba derivanti dalle operazioni internazionali.

- Concorrenza e disfunzioni tecnologiche: La natura in rapida evoluzione del settore tecnologico espone Alibaba a un’intensa concorrenza e a potenziali interruzioni tecnologiche. Le tecnologie emergenti o i cambiamenti nelle preferenze dei consumatori potrebbero rappresentare una sfida per la posizione di mercato di Alibaba.

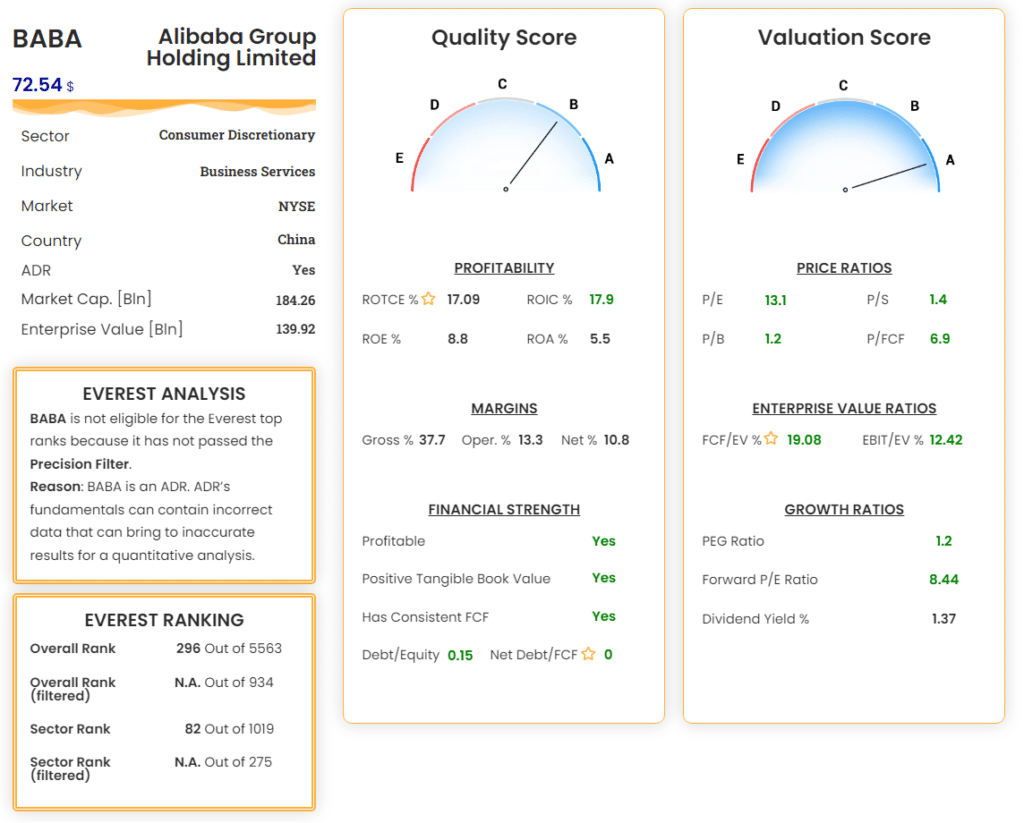

Valutazione

L’Everest Analyzer assegna ad Alibaba un punteggio di qualità pari a B. Il bilancio è pulito e i margini sono buoni (anche se in calo negli ultimi anni). La redditività (cioè il ROTCE) non è tuttavia sufficiente per rientrare nella top 10 della formula.

Dal punto di vista della valutazione, il punteggio è A. Non c’è dubbio che Alibaba sia una delle società più sottovalutate del mercato, a causa del suo contesto geopolitico. Alibaba è una delle società tecnologiche più popolari, con parametri di valutazione simili a quelli delle società del settore dei servizi pubblici.

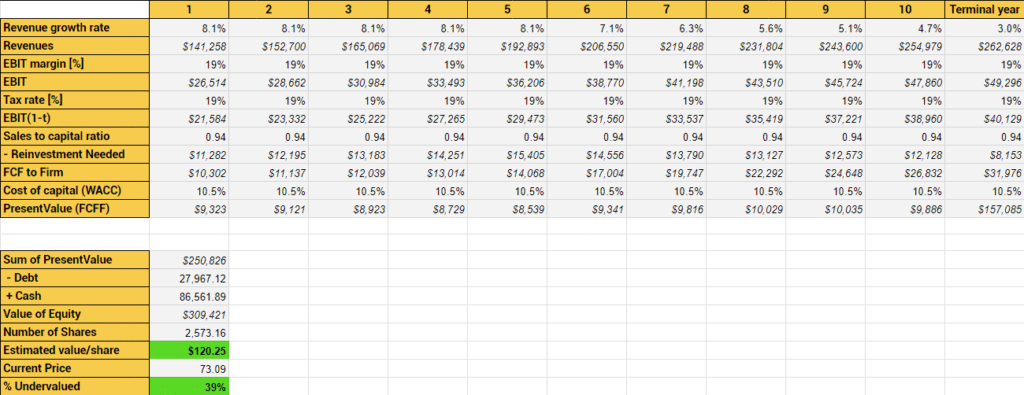

Abbiamo inoltre calcolato una valutazione intrinseca del titolo utilizzando un modello di flusso di cassa scontato, con un mix di dati provenienti dalle stime degli analisti e dai dati storici. Il risultato è che il titolo è attualmente sottovalutato del 39%, con un valore intrinseco di 120,25 dollari, ben superiore al prezzo attuale di 73,09 dollari. BABA è sicuramente un titolo sottovalutato da acquistare ora per gli investitori che pensano che la situazione cinese migliorerà nel tempo.

2. Google (Alphabet) – GOOGL

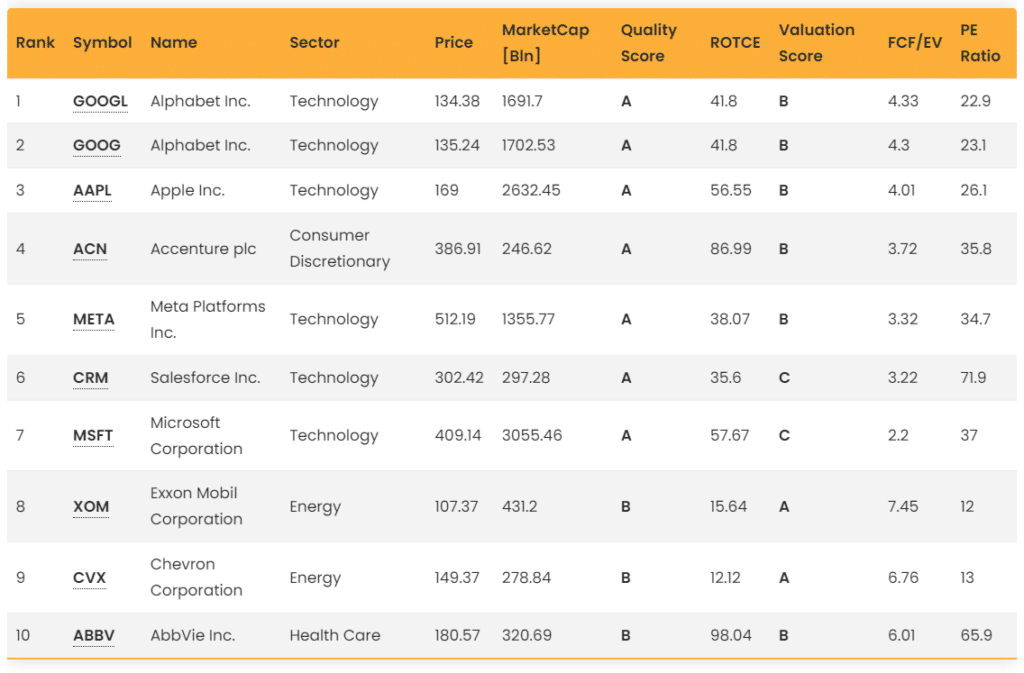

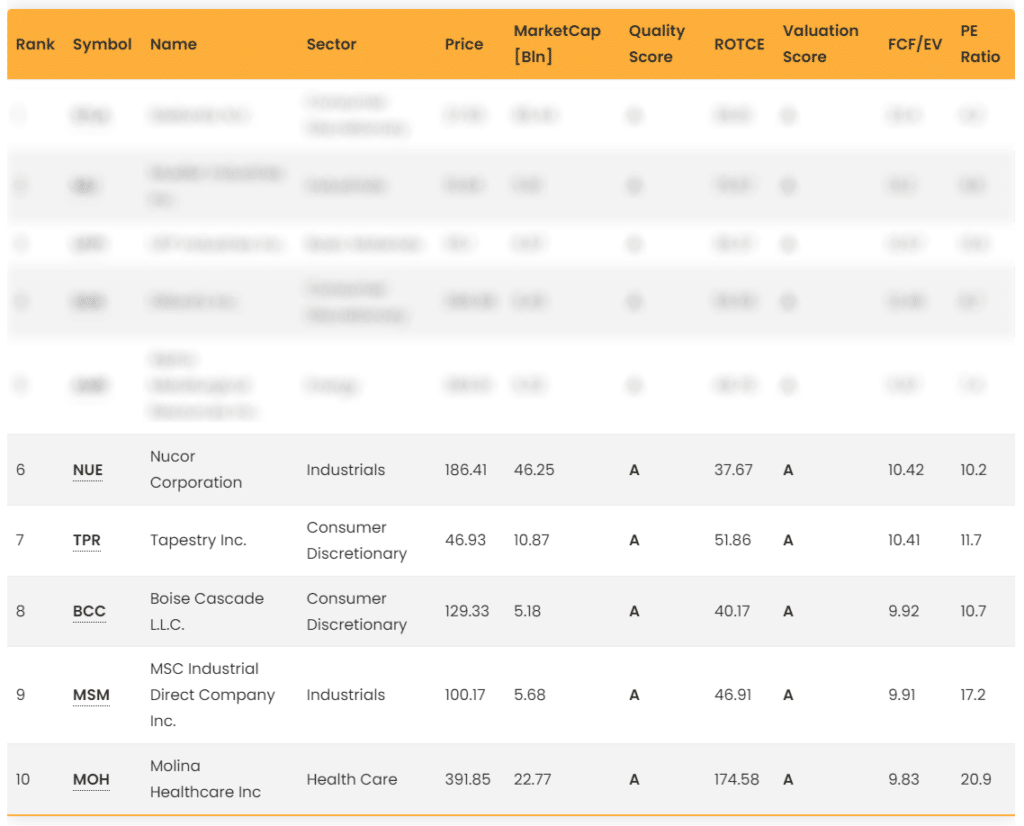

Abbiamo dato uno sguardo all’Everest Screener, configurato per trovare i titoli più sottovalutati tra le big cap:

Il primo titolo in classifica è Alphabet, che avevamo già suggerito nel 2023 e che da allora è salito di oltre il 45%. Scopriamo se Alphabet è ancora un affare o meno.

Tesi di Investimento

Google è una delle aziende con il più grande vantaggio competitivo al mondo. È difficile immaginare un mondo senza i servizi di Google dieci anni da adesso. Ha costruito tecnologie pubblicitarie di livello mondiale per consentire ai suoi clienti di gestire le loro attività di marketing digitale. I vantaggi competitivi di Google continuano a crescere grazie alla raccolta di dati, che consentono all’azienda di fornire l’annuncio giusto al momento giusto.

Rischi

Il management di Alphabet si aspetta che diversi ostacoli rallentino la crescita, se non addirittura riducano gli utili nei prossimi mesi, tra cui:

- Possibile rallentamento della domanda pubblicitaria a causa del contesto inflazionistico che provoca un rallentamento della spesa e minore circolazione di denaro.

- Il tasso di cambio è attualmente svantaggioso. Il dollaro forte rappresenta un impedimento a causa delle vendite a livello mondiale rispetto alle spese di ricerca e sviluppo che sono principalmente basate negli Stati Uniti.

- Possibili ostacoli legislativi: Il Senato degli Stati Uniti e la Comunità Europea hanno avviato nuovi e severi sforzi legislativi per contrastare la “sleale posizione dominante sul mercato” di Alphabet.

Valutazione

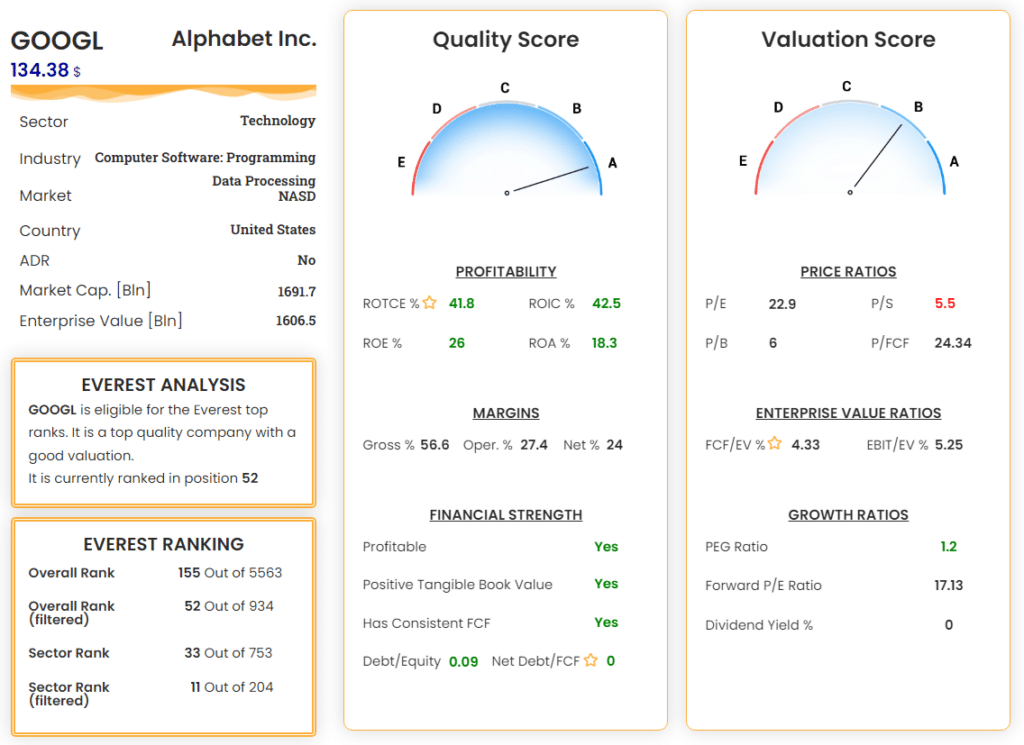

L’Everest Analyzer assegna ad Alphabet un punteggio di qualità A. Non sorprende che Google sia una delle migliori aziende dal punto di vista qualitativo.

Dal punto di vista della valutazione, l’Analyzer assegna un punteggio pari a B. Il P/E di 23 è un po’ alto, ma in linea con la valutazione storica media e inferiore a quella dei concorrenti. Google appare ancora interessante da un punto di vista quantitativo.

Abbiamo aggiornato il DCF dello scorso anno, utilizzando l’ultimo rapporto sugli utili e rallentando la crescita futura prevista dal 12% al 9,6%, secondo le stime degli analisti più recenti.

Il risultato è che l’azione è attualmente valutata in modo equo, con un valore intrinseco di 140,58 dollari, in linea con il prezzo attuale di 137,05 dollari. Potrebbe ancora essere un buon investimento in questo momento, ma preferiremmo aspettare un calo di almeno il 15-20% prima di fare un nuovo investimento in GOOGL.

3. Nucor Corporation – NUE

I prossimi due titoli provengono direttamente dalla top 10 della Everest Formula: NUE e MOH.

Nucor è uno dei maggiori produttori di acciaio degli Stati Uniti e dispone di un portafoglio prodotti diversificato che spazia dall’acciaio al carbonio e legato ai travetti e ai ponti in acciaio. Il suo modello aziendale integrato verticalmente, che comprende l’approvvigionamento di materie prime e la lavorazione a valle, offre vantaggi in termini di costi e resilienza della catena di approvvigionamento.

Tesi di Investimento

- L’azienda è reduce dal terzo anno più redditizio della sua storia. Il management ha avviato una serie di investimenti solidi e a lungo termine per far crescere l’azienda.

- L’azienda ha un bilancio solido, con livelli di debito gestibili e ampia liquidità, che le consentono di investire in iniziative di crescita, di restituire capitale agli azionisti attraverso dividendi e riacquisti e di resistere efficacemente alle crisi economiche.

Rischi

- Il business di Nucor è ciclico, cioè strettamente legato alla salute generale dell’economia e al prezzo dell’acciaio. Le crisi economiche e le fluttuazioni dell’attività produttiva possono avere un impatto significativo sui prezzi e sulla domanda di acciaio, incidendo sulla redditività e sull’andamento delle azioni di Nucor.

- Nucor opera in un settore altamente competitivo con operatori nazionali e internazionali. L’intensa concorrenza, in particolare da parte di produttori stranieri a basso costo, può esercitare una pressione al ribasso sui prezzi e sui margini dell’acciaio.

- Nucor è soggetta a vari requisiti normativi relativi alla protezione dell’ambiente, alla sicurezza sul lavoro e agli standard sulle emissioni. Le modifiche alle normative ambientali o ai costi di conformità potrebbero aumentare le spese operative e incidere sulla redditività dell’azienda.

Valutazione

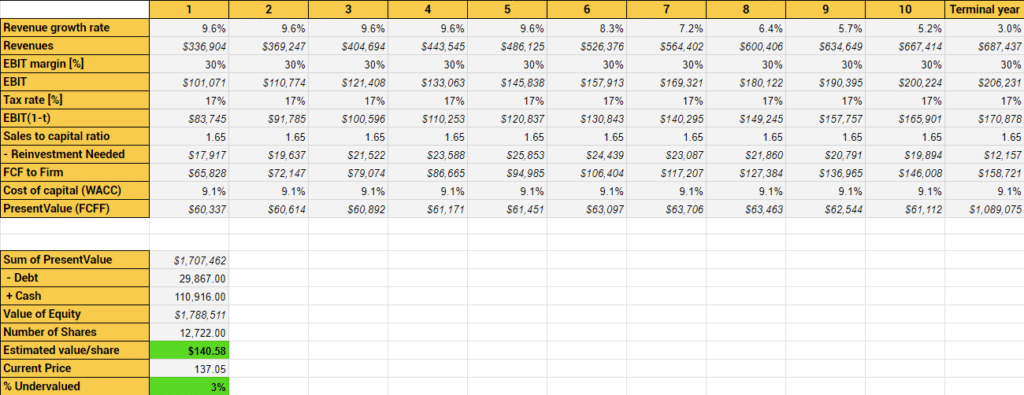

NUE è un’azienda con un’ottima redditività (ROTCE del 38%, ROIC del 29%), buoni margini operativi e un basso indebitamento. Queste caratteristiche si combinano con valutazioni aziendali estremamente basse (P/E di 10, FCF/EV del 10,4%). Non deve quindi sorprendere che abbia ottenuto un punteggio perfetto di A sia in termini di qualità che di valutazione e che sia attualmente una delle migliori società raccomandate dalla Everest Formula.

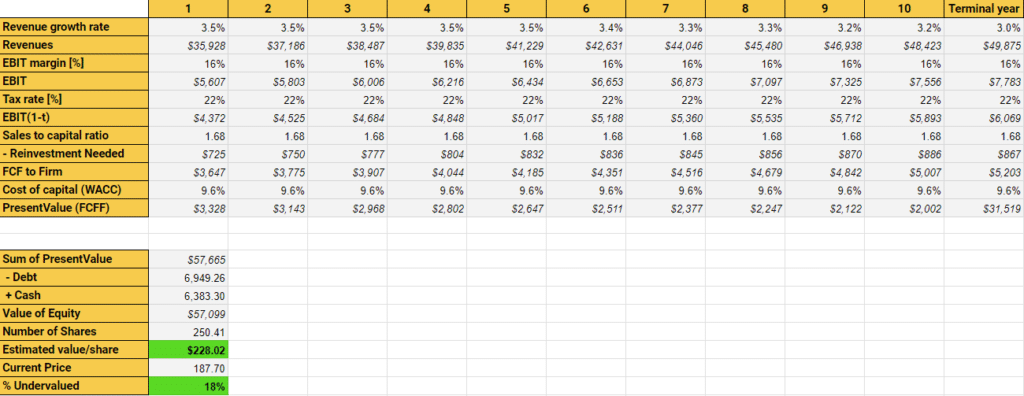

Simuliamo attraverso il modello DCF uno scenario realistico in cui i ricavi crescono lentamente del 3,5% all’anno e i margini vengono mantenuti come sono ora, secondo gli analisti e la media storica. Il risultato è che il titolo è sottovalutato del 18%, con un prezzo obiettivo di 228,02 dollari.

NUE è uno dei titoli più sottovalutati da possedere in questo momento.

4. Molina Healthcare – MOH

Molina Healthcare è il secondo titolo che vogliamo evidenziare tra le migliori società secondo l’Everest Screener.

L’azienda fornisce servizi di assistenza sanitaria gestita (assicurazione e così via) negli Stati Uniti nell’ambito di Medicare e Medicaid, con 5,2 milioni di iscritti prenotati alla fine del 2023, in crescita di 31.000 unità rispetto all’anno precedente.

Tesi di Investimento

- Molina Healthcare opera nel settore sanitario in rapida crescita, concentrandosi in particolare sui programmi sponsorizzati dal governo, come Medicaid e Medicare. Con l’invecchiamento della popolazione e l’aumento della spesa sanitaria, la domanda di servizi di assistenza gestita è notevole.

- Questo tipo di azienda richiede un capitale incrementale molto ridotto per mantenere la propria posizione competitiva o per crescere. Non ci sono scorte, i requisiti di CapEx sono minimi e il capitale viene ricevuto prima del servizio.

- Molina Healthcare vanta una solida esperienza nella gestione dei costi sanitari e nel miglioramento dei risultati per i pazienti. Attraverso il coordinamento delle cure, i servizi di prevenzione e i modelli innovativi di erogazione dell’assistenza sanitaria, l’azienda mira a fornire cure di alta qualità a costi inferiori.

Rischi

- L’attività di Molina Healthcare è fortemente influenzata dalle normative e dalle politiche governative, in particolare quelle relative a Medicaid e Medicare. Le variazioni dei tassi di rimborso, dei criteri di ammissibilità o delle strutture dei programmi potrebbero avere un impatto sulla performance finanziaria e sulle strategie operative di Molina.

- I margini di profitto sono bassi, con una media di circa il 3%, quindi anche un piccolo calo farà una grande differenza nell’EPS generato da MOH per l’intero anno.

Valutazione

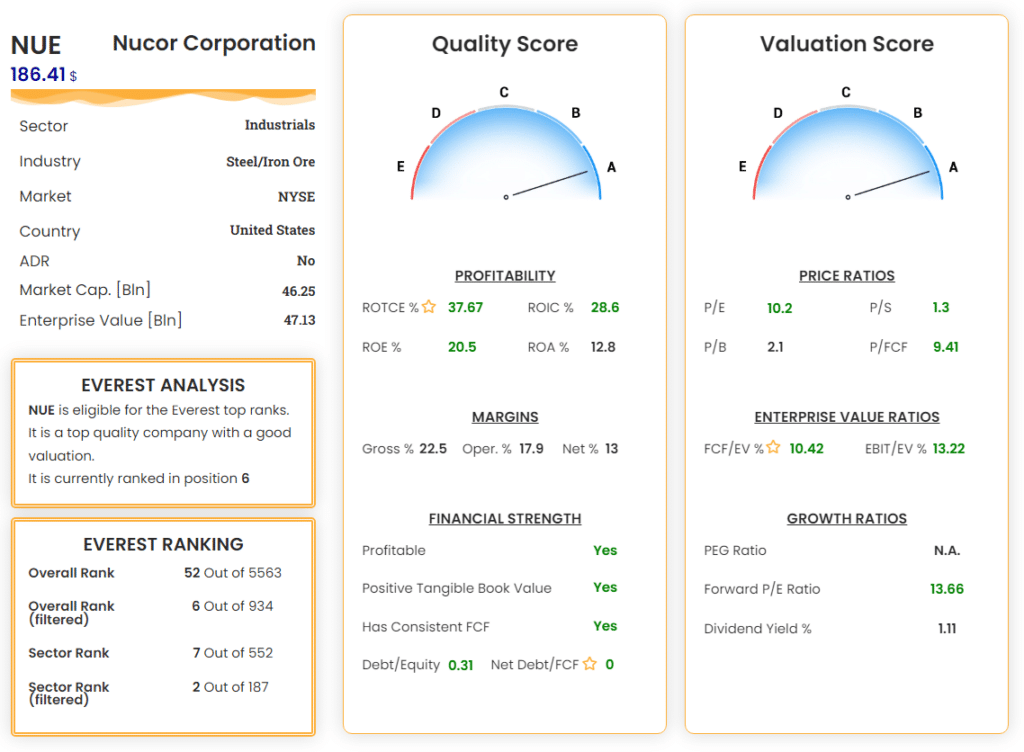

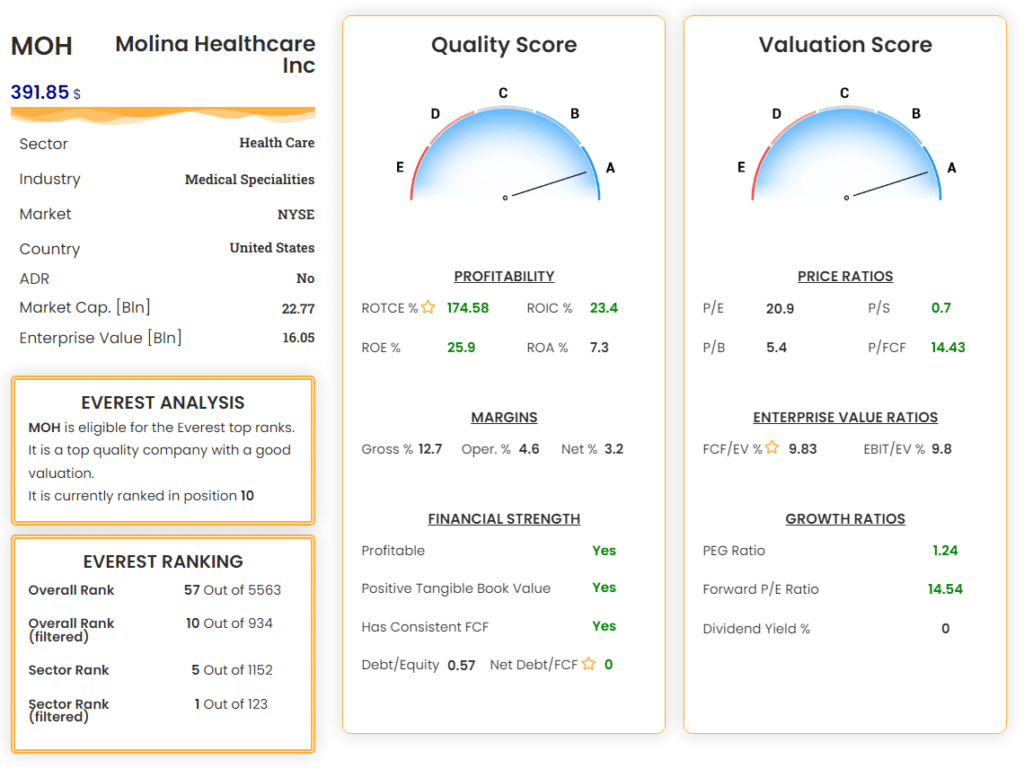

La redditività del MOH è eccezionale e il bilancio è solido e con un basso indebitamento. La Everest Formula assegna A alla qualità dell’azienda. Preferiremmo solo che i margini fossero un po’ più alti, ma questo è dovuto principalmente al tipo di attività piuttosto che all’azienda stessa.

Anche il punteggio della valutazione è A, grazie all’enorme quantità di free cash flow che l’azienda genera ogni anno e che viene sia reinvestito per la crescita sia restituito agli azionisti sotto forma di buyback.

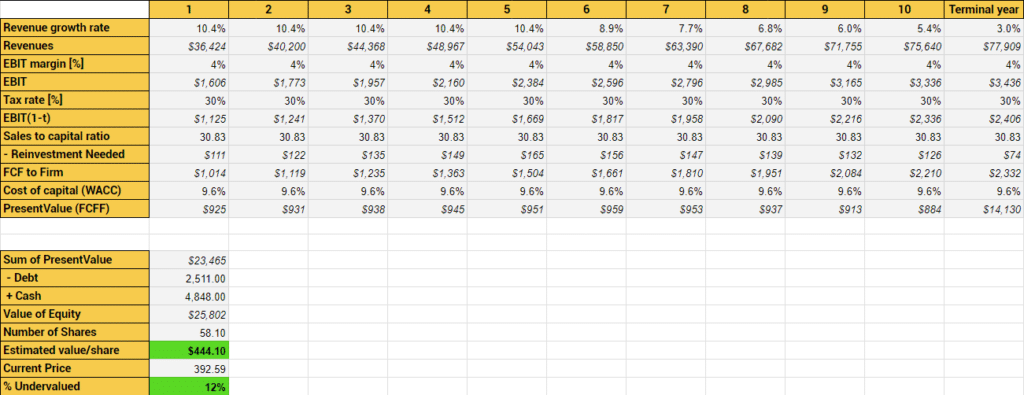

Dal modello DCF scopriamo che, nonostante il consistente aumento del prezzo delle azioni nell’ultimo anno, MOH appare ancora sottovalutata del 12%, con un prezzo target di 444,10 dollari rispetto a una valutazione attuale di 392,59 dollari.

Molina Healthcare è un buon investimento in questo momento.

5. Qualcomm Inc. – QCOM

L’ultimo titolo che vogliamo sottoporre all’attenzione degli investitori è QCOM. Qualcomm è un leader mondiale nella progettazione e produzione di chip semiconduttori e tecnologie correlate, in particolare nel settore delle comunicazioni mobili. Il solido portafoglio di proprietà intellettuale dell’azienda, che include brevetti per tecnologie wireless essenziali come il 5G, la posiziona bene per beneficiare della proliferazione di smartphone, dispositivi IoT e tecnologie emergenti come veicoli autonomi, intelligenza artificiale e infrastrutture connesse.

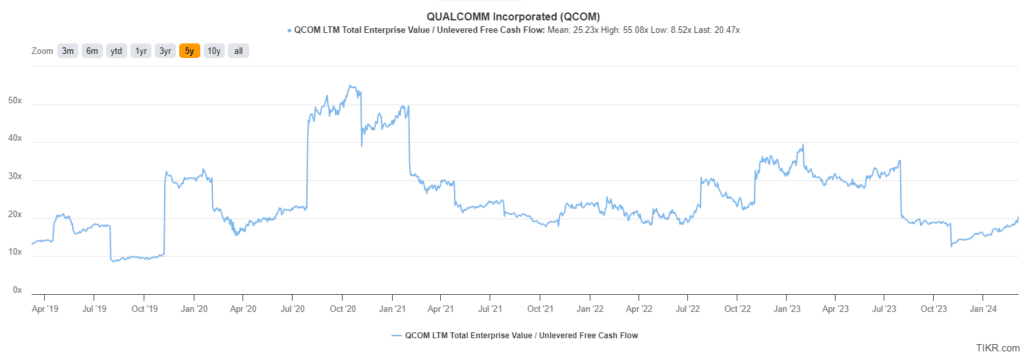

Nell’ultimo anno le azioni di Qualcomm hanno registrato un notevole balzo in avanti grazie al crescente clamore che gravita attorno all’intelligenza artificiale. Tuttavia, questa crescita sembra essere sostenuta da un free cash flow in aumento. Osserviamo il rapporto EV/FCF del titolo nel grafico sottostante: non sembra straordinariamente alto, anzi, sembra essere inferiore alla media degli ultimi 5 anni:

Tesi di Investimento

- Qualcomm è leader mondiale nella progettazione e produzione di chip semiconduttori e tecnologie correlate, in particolare nel settore delle comunicazioni mobili. Qualcomm ha recentemente annunciato l’ultimo processore Snapdragon che porta le capacità di IA generativa negli smartphone Android di alto livello, il che la rende uno dei titoli migliori per cavalcare l’imminente tendenza dell’IA.

- Qualcomm ha una storia di investimenti in ricerca e sviluppo per innovare e diversificare la propria offerta di prodotti al di là degli smartphone. L’azienda si sta espandendo in mercati adiacenti come l’automotive, l’IoT e il networking, sfruttando la sua esperienza nella connettività wireless e nell’informatica.

Rischi

- Sebbene Qualcomm stia diversificando i propri flussi di entrate, l’azienda continua a dipendere fortemente dal mercato degli smartphone per una parte significativa delle proprie entrate. Il calo delle vendite di smartphone, la saturazione dei mercati maturi o i cambiamenti nelle preferenze dei consumatori potrebbero avere un impatto sulla domanda di prodotti e servizi di Qualcomm.

- Le operazioni commerciali di Qualcomm sono soggette a interruzioni della catena di fornitura, a carenze di componenti e a sfide tecnologiche inerenti alla produzione di semiconduttori.

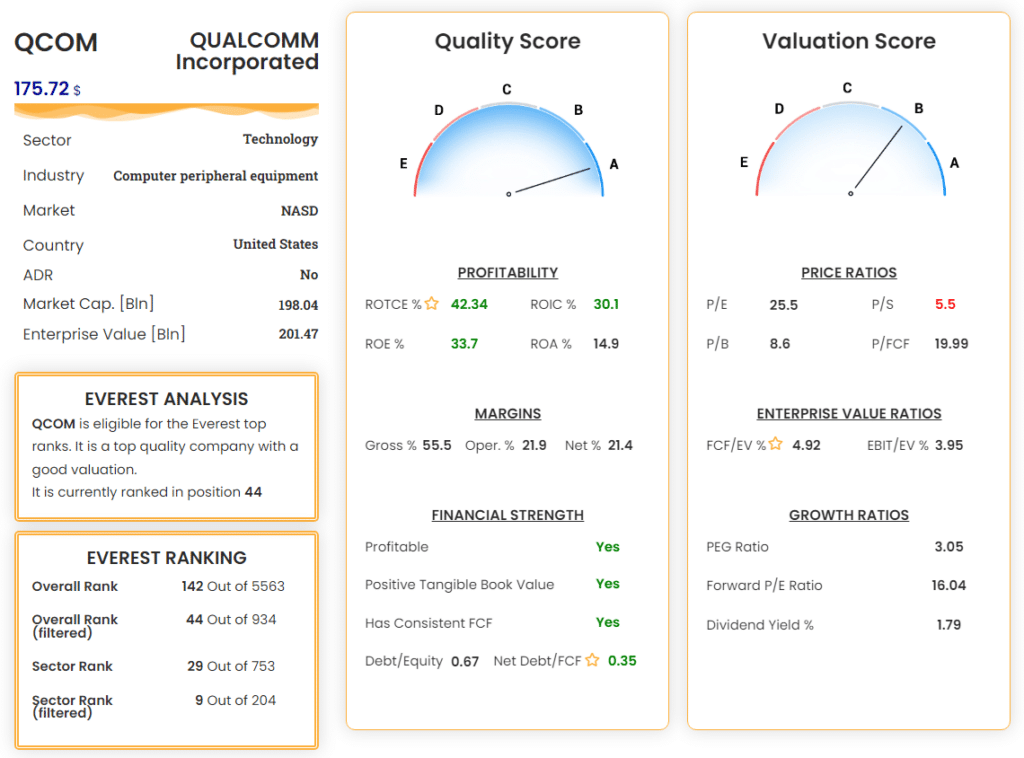

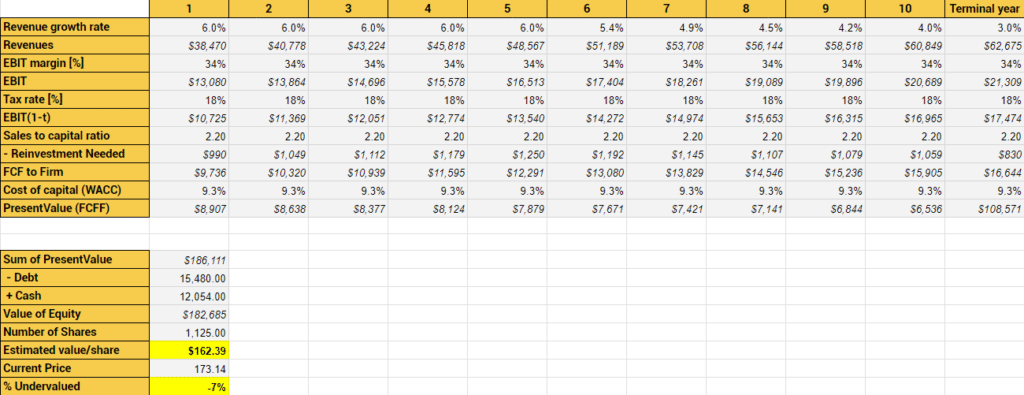

Valutazione

QCOM riceve un punteggio di A per la qualità e di B per la valutazione. Tutte le metriche di redditività e solidità del bilancio sono buone, mentre in termini di valutazione, sia il rapporto prezzo-utili che quello prezzo-vendite sono un po’ alti rispetto alla media.

Il modello DCF ci dà una visione più negativa dell’azione, mostrando che il titolo è effettivamente sopravvalutato del 7%. Sicuramente Qualcomm è una buona azienda per cavalcare il trend dell’IA e da tenere nella watchlist, ma a nostro avviso sarebbe meglio aspettare un ritracciamento di almeno il 20-25% prima di pensare all’acquisto.

Le migliori azioni da comprare adesso – Conclusioni

Abbiamo individuato i migliori titoli da acquistare e da tenere d’occhio per il 2024, grazie alla Everest Formula che ci permette di identificare i titoli più sottovalutati del momento.

La strategia Everest è una strategia che negli ultimi 23 anni ha registrato un rendimento medio annuo superiore al 30%. Se sei interessato ad applicarla al tuo portafoglio, iscriviti subito.