- Meta Platforms è scesa di circa il 30% da quando ha riportato i risultati del quarto trimestre. Gli investitori hanno punito Facebook per il suo rallentamento della crescita prevista, l’aumento della concorrenza e altri rischi che illustreremo in questo articolo.

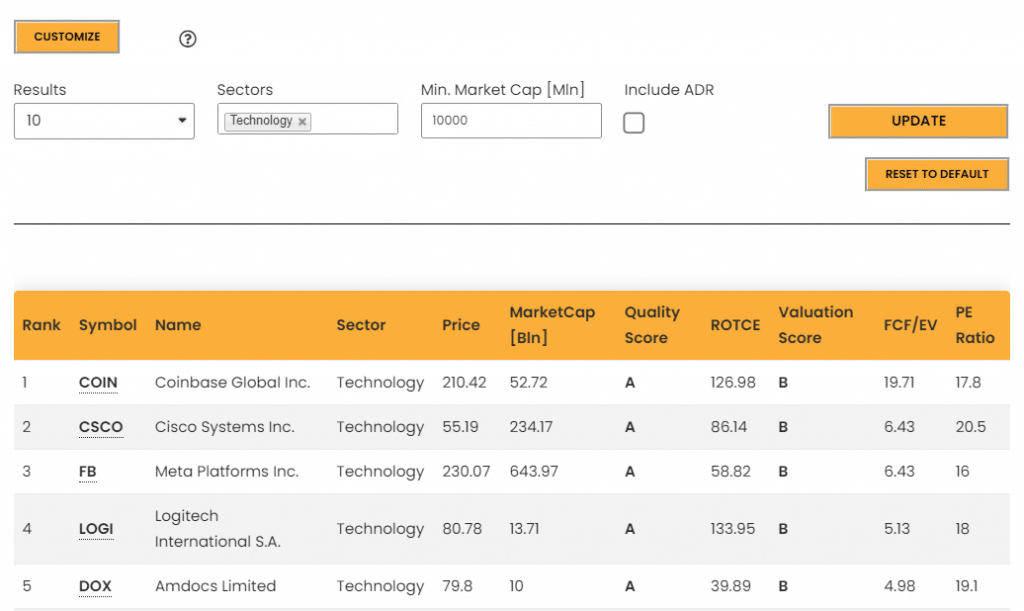

- La Everest Formula ha riconosciuto l’opportunità e suggerisce META come uno dei titoli più interessanti da analizzare del settore tecnologico.

- Analizzeremo Meta sia da un punto di vista quantitativo che qualitativo, attraverso l’Everest Analyzer ed un modello “discounted cash flow”.

Sei interessato a trovare da solo le migliori aziende in ogni settore? Gli utenti Premium possono utilizzare ogni giorno l’Everest Screener per ottenere le aziende di maggior valore in cui investire per ogni settore. Iscriviti ora!

Introduzione

Nell’ultima settimana un’azienda molto nota è entrata nel radar dell’Everest Screener nel settore Tech: Facebook, che recentemente ha cambiato il suo nome in Meta Platforms Inc.

Meta Platforms è appena balzata in 3a posizione del settore Tech, appena prima di Coinbase e Cisco, altri 2 titoli interessanti che meritano di essere analizzati più a fondo in futuro. Addentriamoci quindi nell’analisi delle azioni Facebook, esaminando i suoi punti di forza, i rischi e la sua valutazione.

Meta Platforms – panoramica generale e come mai le sue azioni sono crollate

Meta Platforms non ha bisogno di presentazioni: con i suoi prodotti più famosi come Facebook, Instagram, Whatsapp e Messenger, è entrata nella vita di quasi tutte le persone che vivono nel mondo sviluppato negli ultimi 15 anni. Meta è stata in grado di crescere ad un CAGR del 40% negli ultimi 10 anni, e anche nell’ultimo trimestre Meta dimostra di essere una grande azienda, crescendo con tassi impressionanti.

Allora perché è crollata dopo l’ultimo report? Una combinazione di fattori ha portato il panico fra gli investitori:

- Previsto rallentamento del fatturato: I dirigenti di Meta si aspettano nel prossimo futuro problemi causati sia dall’aumento della concorrenza (come TikTok) sia da uno spostamento dell’attenzione all’interno delle loro app verso video di breve durata come i Reels, che monetizzano a tassi inferiori rispetto ai Feed e alle Stories.

- L’applicazione Facebook non cresce più:L’applicazione Facebook ha avuto uno stop alla crescita dei suoi utenti per diversi mesi, e sta uscendo dalle preferenze degli utenti più giovani.

- Spese crescenti per il “Metaverso”: il nuovo ramo di business “Reality Labs” sta perdendo una quantità consistente di denaro, e questa perdita sta aumentando di trimestre in trimestre. Anche se è considerato normale per un nuovo investimento avere una perdita nella fase di startup, il momento in cui il Metaverso diventerà profittevole sembra lontano, e molti investitori sono dubbiosi sul fatto che alla fine questo segmento porterà un ritorno effettivo in termini di guadagni.

- Le nuove politiche restrittive di Apple: nell’ultimo anno, Apple ha introdotto una serie di modifiche a IOS. Uno di questi era noto come “trasparenza del tracciamento delle app” (ATT). ATT ha fatto in modo che i nuovi utenti IOS debbano scegliere se avere i loro dati tracciati. Se si rifiutano, allora aziende come Meta non possono accedere a dati cruciali per indirizzare le persone con i loro annunci.

Tesi di investimento

Mentre ci sono molte problematiche nel breve termine intorno a Meta, non possiamo dimenticare i fattori rialzisti a lungo termine a favore:

- Meta è la più grande collezione di social network del pianeta. Mentre il sito principale di Facebook può essere in stagnazione, le piattaforme più “nuove” come Instagram non sembrano fermare la loro crescita. Le app di Facebook persistono da ben oltre un decennio.

- Meta è una delle aziende con i progetti più avanzati sul Metaverso e la realtà aumentata. Nessun’altra azienda sta investendo in Ricerca&Sviluppo sul Metaverso come sta facendo Meta. Se si rivelerà essere il futuro, Meta avrà un enorme vantaggio competitivo.

- Meta è ancora immensamente redditizia. Mentre Meta continua a costruire il Metaverso (che sarà uno sforzo pluriennale), le sue attività di social media continuano a produrre profitti e a sovvenzionare questi investimenti.

Se pensate che Meta inizierà un inesorabile declino nei prossimi anni a causa della concorrenza, dei regolamenti e dei problemi crescenti, non è l’investimento giusto per voi. Al contrario, se pensate che Meta uscirà dalle problematiche attuali grazie ai suoi fattori rialzisti, la prossima sezione dell’articolo può essere utile per farsi un’idea se Meta possa essere un buon investimento. Addentriamoci nella valutazione dell’azienda, usando l’Everest Analyzer per dare uno sguardo alle sue metriche, ed un modello di flusso di cassa per vedere se l’azienda è sottovalutata al prezzo attuale.

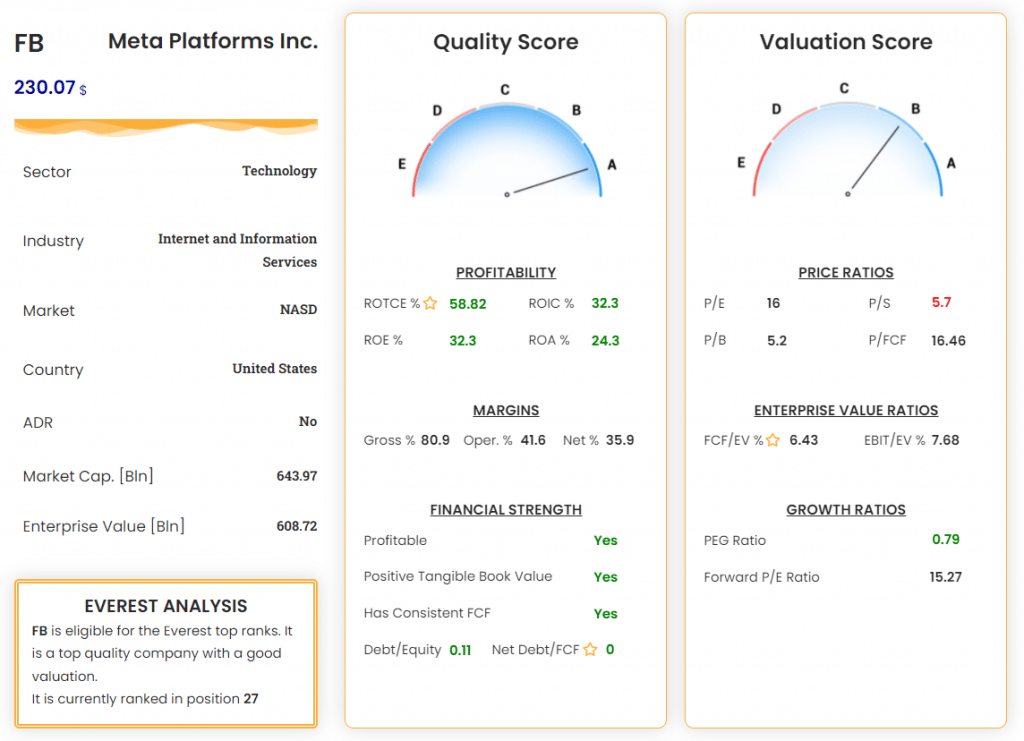

Uno sguardo a Meta Platforms usando l’Everest Analyzer

Punteggio sulla qualità: Meta è una delle aziende meglio gestite di tutto il mercato azionario: un bilancio perfetto con praticamente nessun debito, una redditività estremamente elevata guardando qualsiasi metrica possibile, che oltretutto è stata costante fin dalla sua fondazione. Inoltre, Meta mantiene enormi margini anche rispetto ai suoi principali competitor come Google o Apple. Meta ottiene un perfetto punteggio sulla qualità: A.

Punteggio sulla valutazione: Dopo il recente calo, Facebook è diventato un’azione attraente anche dal punto di vista della valutazione: il FCF/EV è più del 6%, uno dei più alti nel settore tecnologico. Il rapporto Prezzo/Utili di 16 è molto basso per un’azienda tecnologica in crescita, soprattutto rispetto alla mediana del settore (20,1) e alla sua media Prezzo/Utili degli ultimi 5 anni (29,7). Solo il rapporto prezzo/vendite registra un valore modesto di 5,7 (preferiamo vederlo sotto 5), che è oltretutto superiore alla mediana del settore di 2. Meta guadagna un punteggio sulla valutazione di B, non perfetto ma ancora buono.

Da un modello di “relative pricing”, crediamo che Meta Platforms meriti di stare in un portafoglio di un value investor: Meta è attualmente sottovalutata confrontando sia la qualità che le metriche di valutazione con i concorrenti. Seguendo i principi di Warren Buffett e Charlie Munger, dobbiamo comprare aziende di alta qualità quando sono disponibili ad un prezzo d’affare, causato da temporanee problematiche e dalla paura degli investitori. Come sono soliti dire, “Compra quando c’è il sangue per le strade”.

Valutazione di Meta utilizzando il Discounted Cash Flow

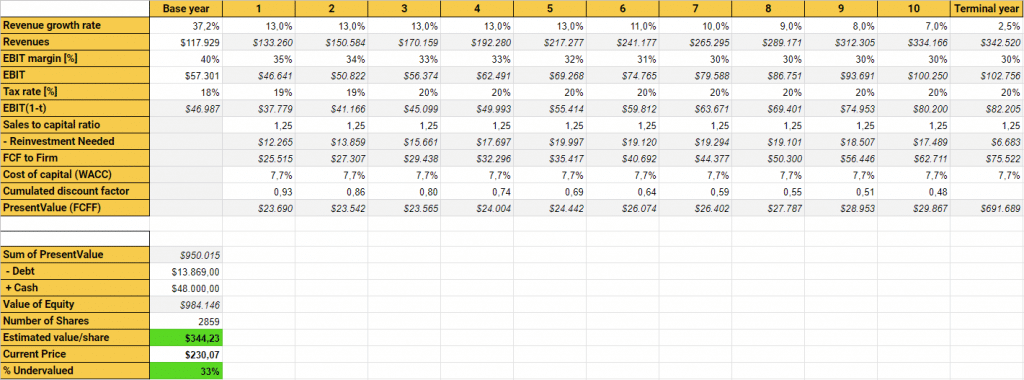

Diamo un valore alle azioni di Meta usando un modello Discounted Cash Flow. Prima di tutto dobbiamo fare alcune ipotesi sul futuro di Meta:

- Crescita futura del fatturato: facciamo una stima molto conservativa, supponendo che Meta rallenti la sua crescita al 13% annuo per i prossimi 5 anni, per poi ridurla progressivamente fino ad avvicinarsi ad un tasso di crescita perpetua del 2,5%/anno dal 10° anno, in linea con la crescita dell’economia globale. Partiamo dal presupposto che tutte le problematiche che sta affrontando e lo stato di maturità che l’azienda sta raggiungendo renderanno difficile ottenere la stupefacente crescita annuale del 40% che ha ottenuto negli ultimi anni.

- Margini operativi futuri: la nostra ipotesi è che la crescente concorrenza ridurrà progressivamente i margini operativi di Meta al 30%, che è ancora un valore notevole, in linea con i suoi concorrenti.

- Tassazione futura e rapporto vendite/capitale: Assumiamo che Meta manterrà un’aliquota fiscale media effettiva del 20% e un rapporto vendite/capitale di 1,25, in linea con il suo recente passato.

- Tasso di sconto: abbiamo scelto di attualizzare il flusso di cassa futuro con il costo medio ponderato del capitale (WACC), che è il modo più affidabile per valutare un’azienda, poichè tiene conto dei suoi rischi e delle prospettive generali del mercato. Abbiamo calcolato un WACC del 7,7% per Meta.

Con questi input siamo in grado di stimare anno per anno il flusso di cassa libero atteso dell’azienda, dall’anno 1 all’anno 10, in cui presumiamo di vendere le sue azioni. Sommando tutti questi FCF scontati, e sottraendo il debito e aggiungendo il cash corrente, otteniamo un valore instrinseco per ogni azione di 344,23$.

Dati i nostri calcoli ed il prezzo attuale di 230,70$, il titolo sembra sottovalutato del 33%. Qui è possibile scaricare il modello utilizzato. è possibile modificare le assunzioni fatte ed estrarre il vostro valore instrinseco.

Conclusioni

Dopo il recente crollo, Meta è diventata un buona azione su cui investire. La Everest Formula lo ha riconosciuto e ha inserito Meta nella classifica dei migliori titoli del settore tecnologico. La Formula Everest non è solo una strategia di investimento di successo, ma anche un potente algoritmo che può essere utilizzato per cercare azioni di valore in qualsiasi settore e in qualsiasi condizione di mercato.

Quindi, cosa stai aspettando? Unisciti alla nostra community!