- Il titolo Qualcomm, come la maggior parte dei titoli del settore dei semiconduttori, è stato colpito da un massiccio sell-off nell’ultimo anno e ha perso oltre il 30% della sua capitalizzazione da gennaio 2022.

- Tra le Big Cap, Everest Formula ha riconosciuto Qualcomm Inc. come una delle società più interessanti, che merita un’analisi approfondita.

- In questo articolo analizzeremo il titolo utilizzando i principali indicatori dell’Everest Analyzer e calcolando il valore intrinseco del titolo con un modello di Discounted Cash Flow.

Sei interessato a trovare da solo le migliori aziende in ogni settore? Gli utenti Premium possono utilizzare l’Everest Screener per ottenere ogni giorno le società di maggior valore in cui investire per ogni settore. Iscriviti ora!

Non perderti gli ultimi articoli del Blog sulla tua email

Introduzione

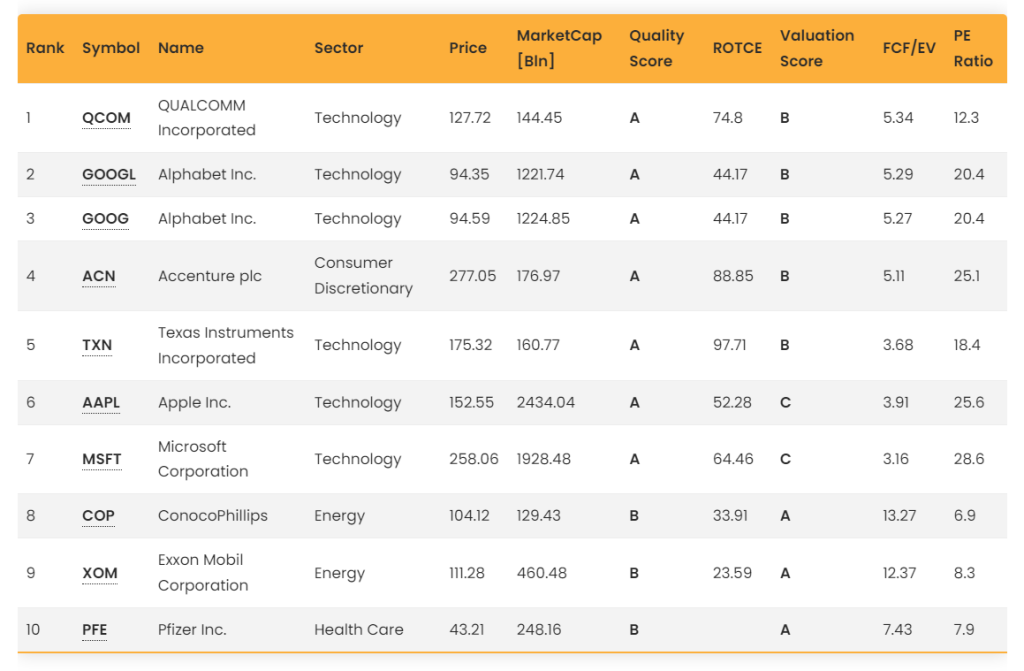

Dando uno sguardo allo screener di Everest Formula nel settore delle società a grande capitalizzazione (con un market cap. superiore a 100 miliardi di dollari) alla ricerca di possibili occasioni sul mercato, abbiamo notato che la prima posizione è occupata da un leader del mercato dei semiconduttori, ovvero Qualcomm.

Qualcomm è un’azienda tecnologica leader nel settore, che progetta e produce semiconduttori e soluzioni nel campo delle comunicazioni wireless, dell’automotive e dell’Internet of things (IoT). L’azienda è nota per i suoi processori Snapdragon, utilizzati negli smartphone e in altri dispositivi mobili, e ha una forte presenza sul mercato globale.

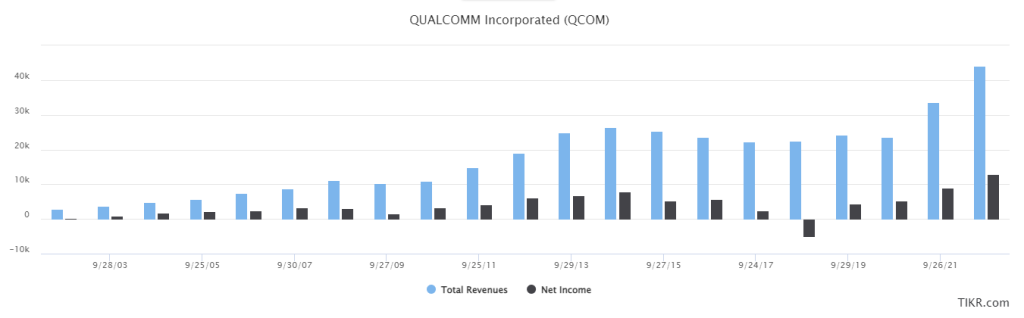

Il fatturato dell’azienda è aumentato costantemente negli ultimi vent’anni, raggiungendo i 44,2 miliardi di dollari nel 2022, con un incremento del 32% rispetto all’anno precedente. Anche l’utile netto dell’azienda è aumentato, raggiungendo i 12,9 miliardi di dollari nel 2022. Inoltre, in termini di redditività, Qualcomm vanta un buon margine operativo del 33,7% e un margine netto del 27,4%. I risultati finanziari di Qualcomm sono impressionanti e indicano che l’azienda è ben posizionata per la crescita futura.

Nonostante ciò, Qualcomm è stata colpita duramente nell’ultimo anno. Dopo una carenza di chip a livello mondiale nel 2021, la domanda è diminuita in modo significativo. Le vendite di molti prodotti elettronici di largo consumo, come laptop e smartphone, sono diminuite notevolmente rispetto ai livelli record dello scorso anno. Con il ridursi della tendenza a rimanere a casa a lavorare, i consumatori stanno concentrando le loro spese altrove, ad esempio per i viaggi e i beni ricreativi. Inoltre, l’ondata inflazionistica ha colpito ulteriormente la capacità di spesa dei consumatori per l’elettronica.

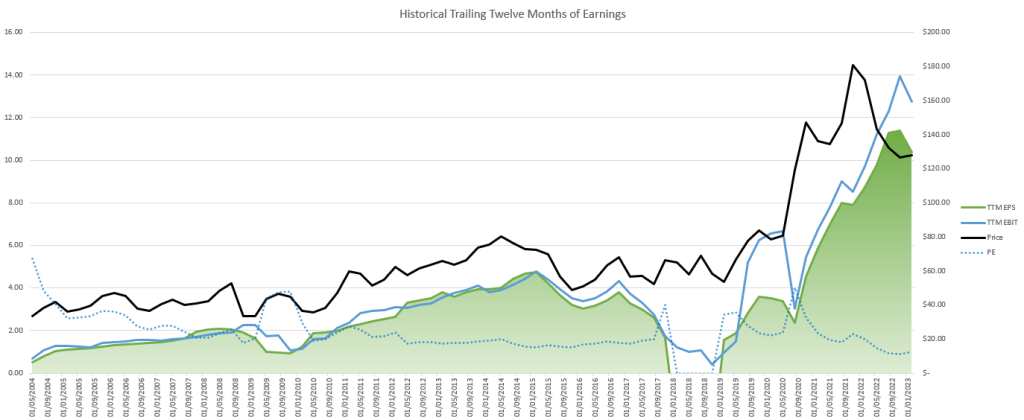

Analizziamo ora gli utili e i prezzi storici di Qualcomm:

Qualcomm è un’azienda ciclica che ha registrato utili in calo o negativi nel suo ciclo di vita. Tuttavia, alla fine, gli utili si sono sempre ripresi da questi cali e di solito lo hanno fatto in modo ragionevolmente tempestivo. Inoltre, ogni ciclo degli ultimi 20 anni ha registrato un picco superiore a quello del ciclo precedente. Pertanto, possiamo dedurre che QCOM è in un trend di crescita secolare, e quando gli utili sono in calo e il prezzo è in discesa (come ora), QCOM non può essere considerata una value trap. Possiamo affermarlo anche perché è intuitivo che nella nostra società la domanda di chip e software per Automotive/IoT aumenterà nel prossimo decennio.

Tesi di investimento

Qualcomm è un’azienda solida e di alta qualità che deve essere presa in considerazione dagli investitori per questi fattori chiave:

- Forte posizione di mercato: Qualcomm è leader nel settore dei semiconduttori, con una forte presenza nei mercati dei dispositivi mobili e dell’IoT. I processori Snapdragon sono utilizzati in molti dei principali smartphone del mondo, tra cui i Galaxy di Samsung e gli iPhone di Apple. Inoltre, Qualcomm ha stretto partnership con diverse aziende, tra cui General Motors, Ford e Amazon, che le permettono di avere un punto d’appoggio nei settori dell’automotive e dell’IoT.

- Performance finanziaria: Qualcomm vanta una solida performance finanziaria e un buon management. Anche se ciclica, la redditività dell’azienda è sempre stata notevolmente elevata e il debito sotto controllo.

- Azione sottovalutata: Come vedremo nella prossima sezione, l’attuale rapporto P/E di Qualcomm è inferiore alla media del settore. Il rapporto P/E, insieme ad altri indici di valutazione, suggerisce che il titolo della società è attualmente sottovalutato. Inoltre, Qualcomm ha un buon dividend yield dell’1,91%, che la rende un’opzione interessante per gli investitori in cerca di rendimenti.

Rischi

Se da un lato i risultati finanziari e la posizione di mercato di Qualcomm la rendono un’opzione interessante per gli investitori, dall’altro vi sono anche dei rischi associati all’investimento nella società. Ecco alcuni dei rischi principali da considerare:

- Dispute legali: Negli ultimi anni Qualcomm ha affrontato diverse dispute legali relative alle sue pratiche commerciali, tra cui violazioni antitrust e cause per violazione di brevetti. Queste sfide potrebbero potenzialmente avere un impatto sulla posizione di mercato dell’azienda e sulla sua crescita futura e comportare costi legali elevati.

- Concorrenza: L’industria dei semiconduttori è altamente competitiva, con molti operatori che si contendono le quote di mercato. Pur essendo leader nei mercati dei dispositivi mobili e dell’IoT, Qualcomm deve affrontare la forte concorrenza di altre aziende del settore, come MediaTek. Di conseguenza, Qualcomm potrebbe perdere quote di mercato e ricavi se non riuscisse a innovare e a stare davanti alla concorrenza.

- Concentrazione dei clienti: Le entrate di Qualcomm dipendono fortemente da alcuni clienti chiave, tra cui Samsung e Apple. Se uno di questi clienti dovesse ridurre la propria fiducia in Qualcomm o passare a un concorrente, potrebbe avere un impatto significativo sui ricavi e sulla redditività dell’azienda.

- L’industria dei semiconduttori è molto ciclica. Pertanto, l’analisi dei tempi delle diverse fasi del ciclo industriale è spesso cruciale per gli investitori. L’acquisto di un titolo al picco del ciclo o nel momento sbagliato potrebbe portare a rendimenti negativi per gli investitori per anni.

Facciamo una valutazione quantitativa e qualitativa del titolo, considerando i punti di forza e i rischi menzionati finora.

Uno sguardo a Qualcomm utilizzando l’Everest Analyzer

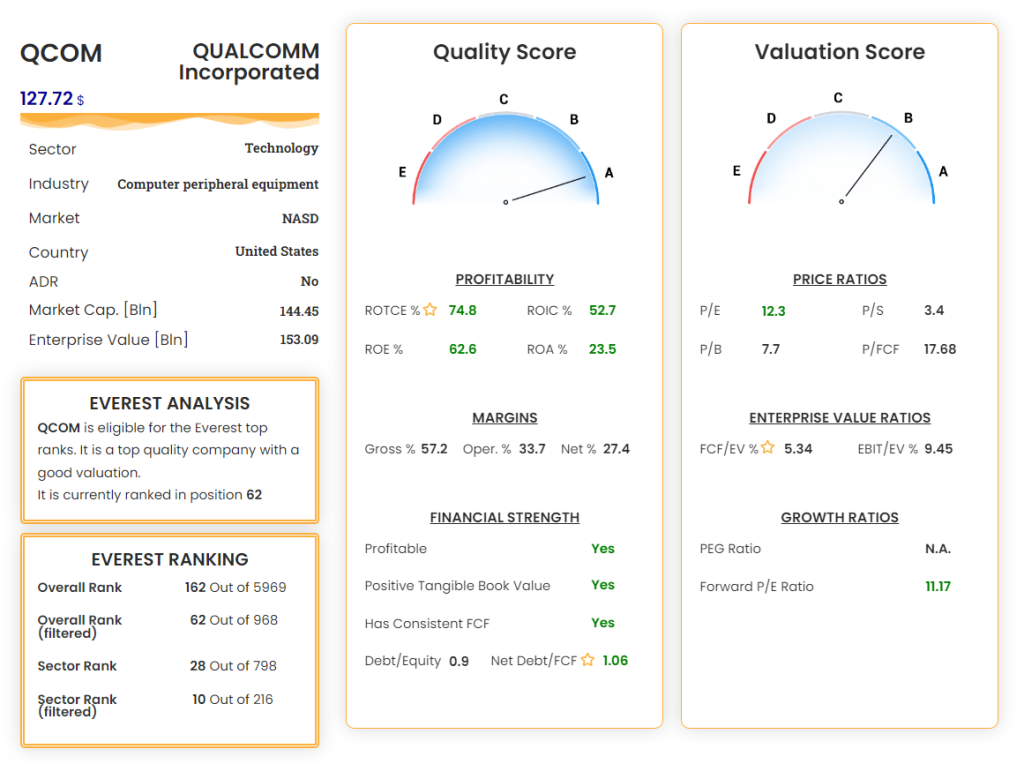

Punteggio di qualità: Qualcomm è un’azienda solida con un management in grado di garantire redditività e margini eccellenti. La redditività e i margini sono costantemente migliori della media del settore. Il suo ROTCE del 74,8% è significativamente superiore alla mediana del settore (43,8%) e alla soglia del 35%, che la Everest Formula considera un buon valore target. L’Everest Analyzer assegna un punteggio perfetto di A alla sua qualità.

Punteggio di valutazione: Quasi tutte le più importanti metriche di valutazione sono migliori della mediana del settore dei semiconduttori: il rapporto P/E di 12,3 è ben al di sotto della mediana (18,6) e sia l’EBIT/EV che l’FCF/EV sono significativamente migliori (9,45% contro 5,62% e 5,34% contro 3,73%). In ogni caso, il rapporto FCF/EV non è abbastanza elevato da considerare QCOM un affare dal punto di vista della valutazione. Di conseguenza, l’Everest Analyzer assegna un punteggio B alla sua valutazione.

Valutazione di Qualcomm attraverso il Discounted Cash Flow Model

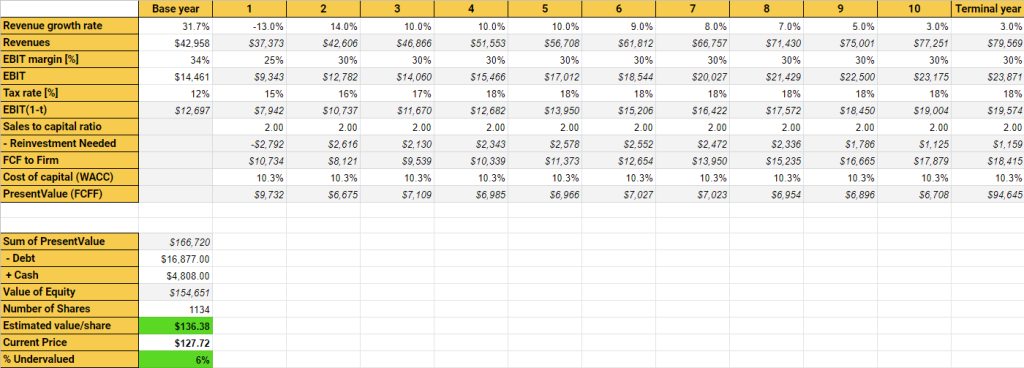

Andiamo ora a valutare Qualcomm attraverso un modello DCF. Considerando che si tratta di un’azienda ciclica, le ipotesi che faremo devono essere considerate valori medi che potrebbero variare notevolmente di anno in anno.

Ecco le ipotesi che abbiamo fatto considerando i punti di forza e di debolezza dell’azienda:

- Crescita futura dei ricavi: QCOM prevede di ridurre le entrate l’anno prossimo a causa dell’indebolimento della domanda, e di stabilizzare le entrate al 10% annuo per gli anni successivi, prima di allinearsi alla crescita media del mercato al decimo anno.

- Margini operativi futuri: Riteniamo che Qualcomm, superati gli ostacoli previsti il prossimo anno, manterrà un margine operativo medio del 30%, in linea con il suo recente passato.

- Tassazione effettiva futura: Si ipotizza che Qualcomm in futuro avrà un’aliquota fiscale media del 18%, superiore a quella degli ultimi anni ma inferiore all’aliquota fiscale media degli Stati Uniti (21%).

- Rapporto vendite/capitale: Si ipotizza che Qualcomm manterrà un rapporto medio vendite/capitale pari a 2, in linea con il suo recente passato.

- Tasso di sconto: Abbiamo scelto di attualizzare il flusso di cassa futuro con il costo medio ponderato del capitale (WACC), che è il metodo più affidabile per valutare un’azienda perché tiene conto dei suoi rischi e delle prospettive generali del mercato. Abbiamo calcolato un WACC del 10,3% per Qualcomm.

Con questi input, possiamo stimare anno per anno il free cash flow atteso generato dall’azienda dall’anno 1 all’anno 10, in cui ipotizziamo di vendere le azioni. Sommando tutti i FCF attualizzati, sottraendo il debito e aggiungendo la liquidità corrente, otteniamo un valore intrinseco per ogni azione di 136,38 dollari.

In base ai nostri calcoli e al prezzo attuale di 127,72 dollari, il titolo sembra sottovalutato del 6%. Ma data la natura incerta delle stime e la necessità di un adeguato margine di sicurezza prima di fare un investimento, preferiremmo una sottovalutazione di almeno il 20% prima di considerare Qualcomm come acquisto. Quindi il nostro prezzo target di acquisto è attualmente 108$.

Qui è possibile scaricare il modello utilizzato. è possibile modificare le assunzioni fatte ed estrarre il proprio valore instrinseco.

Conclusioni

Abbiamo setacciato il mercato alla ricerca di affari e ci siamo imbattuti in Qualcomm, un’azienda eccellente ad un prezzo equo, che dovrebbe essere nella watchlist dei value investors. Vorremmo aspettare un ulteriore calo del 15% prima di considerarlo come opportunità di acquisto. La Everest Formula è una strategia di investimento di successo e un potente analizzatore di azioni che può essere utilizzato per individuare le aziende di valore in qualsiasi settore e condizione di mercato.

Quindi, cosa stai aspettando? Unisciti alla nostra community!